佳奇科技冲击创业板:细分产品波动剧烈 存货激增跌价零计提上市公司

摘要

随着全球制造业的转移,全球玩具生产制造中心已经由欧美国家逐渐转移到发展中国家。经过多年的发展,我国已经全球玩具第一生产大国以及出口国,从2011 年-2018 年,中国制造的玩具占据了全球玩具总消费的 70%以上,我国在世界玩具市场上占有举足轻重的跌地位。

近日,位于广东汕头的佳奇科技在深交所披露招股材料,正式向创业板版发起冲击。

招股说明书显示,佳奇科技主要产品包括变形玩具、机器人玩具、婴幼童玩具、恐龙玩具等几大系列。过去三年,公司主营收入保持了增长趋势,但其细分产品收入却波动剧烈,公司机器人玩具、恐龙玩具两大产品收入下滑很快,未来主营收收入的稳定性难以保证。此外,佳奇科技前五大客户的收入占比过高,面临经营性风险,并导致公司应收账款快速增加,坏账风险不断凸显。在种种压力与挑战之下,公司本次冲击创业板恐怕并不乐观。

引言

近日,深交所官网信息显示,广东佳奇科技教育股份有限公司(以下简称“佳奇科技”)创业板首发上市申请获得问询,保荐机构为万和证券。

公开资料显示,佳奇科技成立于2002年,总部位于广东省汕头市。公司是国内具有一定知名度的智能科教玩具企业,主营业务为各种智能科教玩具的研发、生产和销售,主要产品包括变形玩具、机器人玩具、婴幼童玩具、恐龙玩具等几大系列。

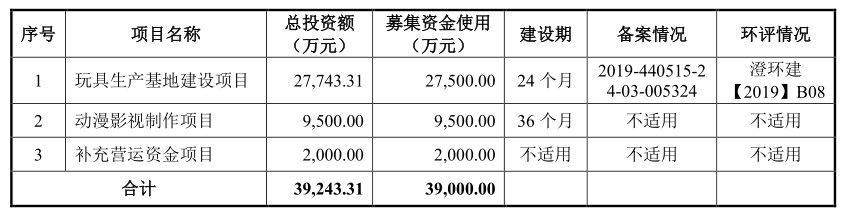

本次IPO,佳奇科技计划向社会公开发行不超过 3,333 万股的人民币普通股,拟募集资金3.9亿元用于玩具生产基地建设项目、动漫影视制作项目及补充营运资金项目。

招股书显示,2017 年-2019 年及2020年1-3月,佳奇科技实现营业收入分别为 30,510.11 万元、39,809.94 万元、47,692.96万元以及 7,064.15 万元,净利润分别为 3,653.84 万元、6,055.33 万元、7,479.42万元以及945.76万元。

可以看出,报告期内,佳奇科技营业收入及利润水平保持持续增长趋势。但其细分产品收入却波动剧烈。数据显示,2017年,佳奇科技机器人玩具收入占比为39.43%,为公司第一大收入来源,但截至2020年3月末,公司机器人玩具占比已经下滑为3.83%,在公司细分产品中占比最后一名。

同期,佳奇科技恐龙玩具整体收入也趋于下滑,收入占比由13.43%下滑至3.83%,下降幅度接近10个百分点。尽管公司2018 年开发的婴幼童系列产品保证了公司主营收入整体的增长趋势,但其未来主营收入的稳定性仍旧堪忧。

此外,随着公司销售规模的增加,佳奇科技应收账款余额也在快速增加,并同时面临到应收账款客户过于集中的风险,坏账风险不断凸显。

佳奇科技所在行业分析(安全标准提升贸易壁垒增加 电子网络游戏冲击传统游戏)

佳奇科技主营业务为各种智能科教玩具的研发、生产和销售,所属行业为文教、工美、体育和娱乐用品制造业中的玩具制造业。

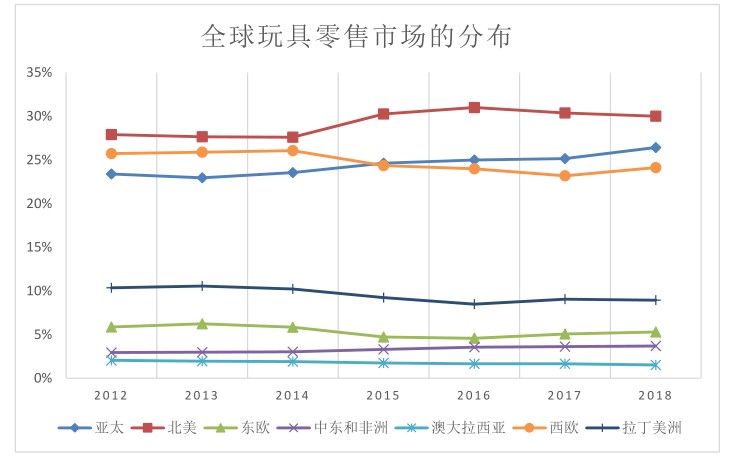

全球玩具零售市场主要由北美、西欧、亚太这三个地区主导。2009 年以来,北美和西欧的市场比重持续减少,亚太和拉美的市场比重持续增加。从 2018 年全球各大洲玩具销售数据来看,北美、亚太、西欧分别为 259.63 亿美元、228.68亿美元和 208.75 亿美元,其销售总额占全球玩具零售总额的 80%以上。虽然市场比重在减少,但北美和西欧仍然是全球玩具成熟市场的代表,一直占据全球玩具市场的较大比重。

从不同国家玩具消费情况来看,Euromonitor 数据显示,2018 年全球前五大玩具消费国为美国、中国、日本、英国和德国。

美国是全球最大的玩具消费国,其 2018 年的零售额为 243.63 亿美元,占全球玩具零售额的 28.15%;2018 年中国玩具市场的零售额为 119.46 亿美元,占全球玩具零售额的 13.80%,为亚洲最大的玩具消费国;2018 年英国玩具市场的零售额为 41.73 亿美元,占全球玩具零售额的 4.82%,为欧洲最大的玩具消费国。

目前全球的前五大玩具企业均出自发达国家,发达国家的玩具企业有着强大的创新能力和研发实力、稳定的销售渠道,在全球玩具市场占据了较大的市场份额。随着全球制造业转移,因劳动力价格、原材料成本等优势,全球玩具生产制造中心由欧美国家逐渐转移到发展中国家。经过多年的发展,中国、印度、越南、巴西等发展中国家逐渐成为主要的玩具出口国。

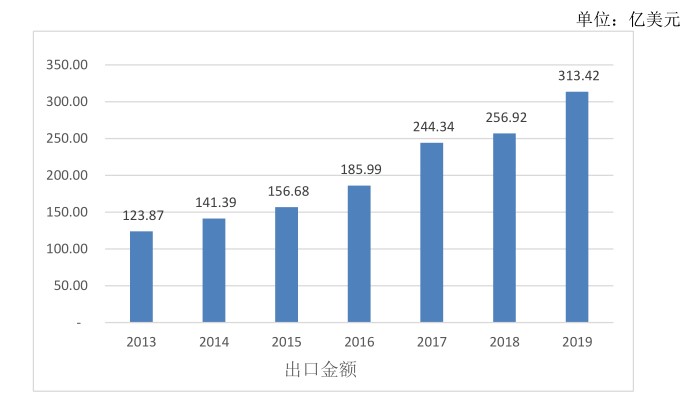

据中国玩具和婴童用品协会统计,作为全球玩具第一生产大国以及出口国,从 2011 年-2018 年,中国制造的玩具占据了全球玩具总消费的 70%以上,我国在世界玩具市场上占有举足轻重的地位。根据海关统计显示,2019 年我国玩具实现出口额为 313.42 亿美元,同比增长21.99%,远高于同期全国外贸的出口增速。相较于 2018 年的表现,2019 年玩具行业的出口情况有了较大的改善。

我国是全球最主要的玩具生产国和消费国。据 Euromonitor 统计,2018 年中国玩具市场销售额达 790.32 亿元,增长率 6.25%,高于全球的平均增速,且儿童平均玩具消费额低于欧美发达国家,发展空间仍然较大。

根据 Euromonitor 调研显示,2019 年我国玩具零售规模约 837 亿元,同比增加 5.93%;预计 2020 年将进一步保持 6%以上的增速,零售规模可达 890.54 亿元人民币,持续领跑全球市场。

目前,我国玩具主要以出口为主,随着全球环境保护及安全意识的不断提升,近年来包括美国、欧盟、日本、俄罗斯、巴西、印度等国均先后升级了玩具的相关安全标准或者指令,不断升级的指令和适用标准,使我国玩具产业面临一定的贸易壁垒。

此外,随着经济发展和科技水平的提高以及移动终端设备的普及,每年有大量的电子游戏、网络游戏和移动端游戏推向市场,这种娱乐体验较强的游戏深受市场欢迎,对传统玩具市场造成一定冲击。

佳奇科技主营业务分析(细分产品收入波动剧烈 客户结构过于集中)

招股书显示,佳奇科技是国内具有一定知名度的智能科教玩具企业,主营业务为各种智能科教玩具的研发、生产和销售,主要产品包括变形玩具、机器人玩具、婴幼童玩具、恐龙玩具等几大系列。

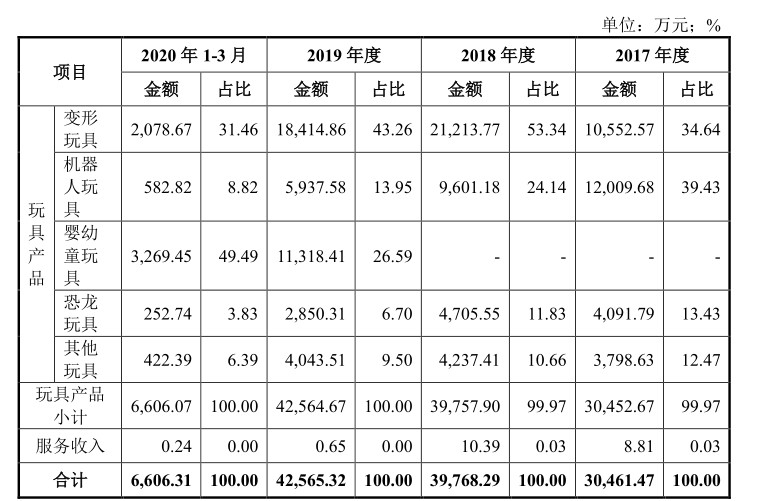

从收入构成上看,佳奇科技主营收入可以分为玩具产品收入及服务收入两部分。其中,玩具收入为公司主要收入来源,服务收入占比很低。

公司玩具产品主要由变形玩具、机器人玩具、婴幼童玩具、恐龙玩具等四大类产品组成。其中婴幼童玩具是公司2019年新增业务。

招股书显示,2017年-2019年以及2020年1-3月(下称报告期内),公司玩具产品中变形玩具的销售收入分别为10,552.57万元、21,213.77 万元、18,414.86 万元和 2,078.67 万元,占主营业务收入的比例分别为34.64%、53.34%、43.26%和 31.46%,为主公司主要收入来源。

值得注意的是,报告期内,公司机器人玩具销售收入不断下滑,收入占比不断萎缩。数据显示,2017年,佳奇科技机器人玩具收入占比为39.43%,为公司第一大收入来源,但截至2020年3月末,公司机器人玩具占比已经下滑为3.83%,在公司细分产品中占比最后一名。

同期,佳奇科技恐龙玩具整体收入也趋于下滑,收入占比由13.43%下滑至3.83%,下降幅度接近10个百分点。尽管公司2018 年开发的婴幼童系列产品在2019 年实现收入 11,318.41 万元,保证了公司主营收入整体的增长趋势,但公司未来主营收入的稳定性仍旧堪忧。

此外,尽管佳奇科技也寄希望打造IP动漫,提高IP授权等服务收入,但从效果上看却很不理想。报告期内,公司实现服务收入分别为 8.81 万元、10.39 万元、0.65 万元和 0.24 万元,主要为公司《机变英盟》动漫产品的版权使用费收入,收入占比微乎其微。

从公司销售区域来看,境外市场增速要好于国内市场。招股书显示,报告期内,公司境外销售收入分别为 16,453.03 万元、21,527.81 万元、26,240.38 万元和 3,764.24 万元,占主营业务收入比重分别为 54.01%、54.13%、61.65%和 56.98%,外销收入占比整体处于增长趋势。

目前,佳奇科技主要销售模式主要为经销模式。报告期内,公司前五大客户的收入占公司当期营业收入的比重分别为51.02%、62.86%、59.14%和 61.27%,占比相对较高且整体处于增长趋势,这让公司面临到一定客户集中度过高的风险。

佳奇科技财务及IPO分析(应收账款快速攀升 存货激增未计提跌价准备)

招股书显示,2017 年-2019 年,佳奇科技实现营业收入分别为 30,510.11 万元、39,809.94 万元、47,692.96万元以及 7,064.15 万元,净利润分别为 3,653.84 万元、6,055.33 万元、7,479.42万元以及945.76万元。

可以看出,报告期内,佳奇科技营业收入及利润水平保持持续增长趋势。然而,随着公司销售规模的增加,佳奇科技应收账款余额也在快速增加,并同时面临到应收账款客户过于集中的风险。

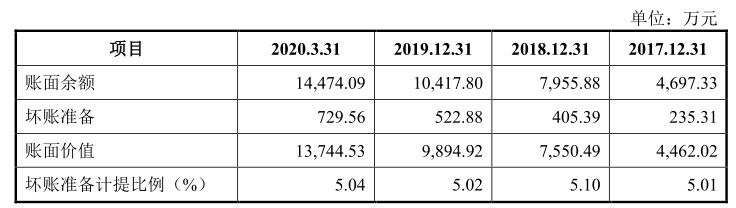

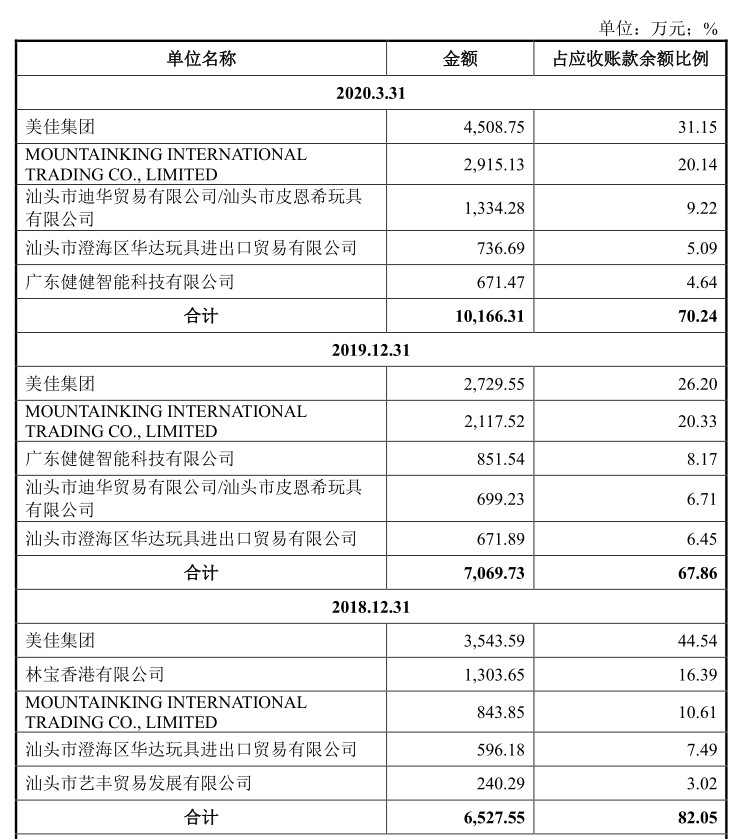

招股书显示,报告期各期末,公司应收账款金额分别为 4,462.02 万元、7,550.49 万元、9,894.92 万元和 13,744.53 万元,占流动资产的比例分别为 21.44%、18.30%、19.35%和 21.91%,应收账款金额及其所占流动资产比例均处于快速攀升的态势。

通过上图可以看出,快速提高的应收账款让佳奇科技坏账风险不断堆积,此外,也对公司的流动性资金不断占用。值得注意的是,由于佳奇科技客户集中度过高,公司应收账款余额客户也比较集中。

此外,过去三年,佳奇科技存货金额也在快速增加。数据显示,报告期各期末,公司存货账面价值分别为 5,812.35 万元、7,398.23 万元、9,801.26 万元和 11,043.58 万元。其中,公司原材料金额分别为 3,230.24 万元、3,512.71 万元、5,118.21万元和 6,114.84 万元,均处于快速增长趋势。

然而,面对不断增加的存货金额,佳奇科技在2017年-2019年期间却未进行计提存货跌价准备。通过下图可以看出,公司仅在2020 年 3 月末计提存货跌价准备 5.24 万元。

业内人士指出,佳奇科技上述做法似乎又欠谨慎。对于游戏行业来说,玩具产品成本中材料、人工成本占比均较高。塑胶玩具的主要原材料是 ABS、PS、PP 等塑料,塑料价格受原油价格影响较大,因此原材料价格波动风险较大。2017年-2019年期间,原油价格波动剧烈,塑料价格也随之大幅波动。因此,佳奇科技存货跌价零计提显然是对会计谨慎性原则的违背。

本次IPO,佳奇科技计划向社会公开发行不超过 3,333 万股的人民币普通股,拟募集资金3.9亿元用于玩具生产基地建设项目、动漫影视制作项目及补充营运资金项目。

投资者风险提示

整体看,佳奇科技本次创业板IPO前景并不乐观,公司主要存在以下几个问题:

1、公司细分产品收入波动剧烈,机器人玩具、恐龙玩具收入下滑很快,尽管新开发的婴幼童系列产品保证了公司主营收入整体的增长趋势,但公司未来主营收收入的稳定性仍难以保证。

2、尽管佳奇科技也寄希望打造IP动漫,提高IP授权等服务收入,但服务收入占比微乎其微,效果上看却很不理想。

3、公司前五大客户的收入占比过高,面临经营性风险,并导致公司应收账款快速增加,坏账风险不断凸显。

4、过去三年,公司存货金额不断增加,但公司却未进行任何存货跌价准备计提,公司会计谨慎性原则存疑。

精彩导读

精彩导读

热门资讯

热门资讯

关注我们

关注我们