科兴制药闯关科创板备受质疑:核心技术依赖外购 研发费用率持续上市公司

摘要

作为一家生物制药企业,科兴制药目前四大主营收入产品核心技术均为外购。过去三年,公司研发费用率持续下滑,并且远低于行业平均水平。因此,尽管公司过往业绩表现尚可,公司研发能力与长期竞争力受到了广泛的质疑。

引言

5月11日,上交所官网信息显示,科兴生物制药股份有限公司(下称“科兴制药”)科创板上市申请获受理。此次科创板IPO,科兴制药拟募资金额高达17.05亿元,用于药物生产基地改扩建、研发中心升级建设等项目,中信建投为其保荐机构。

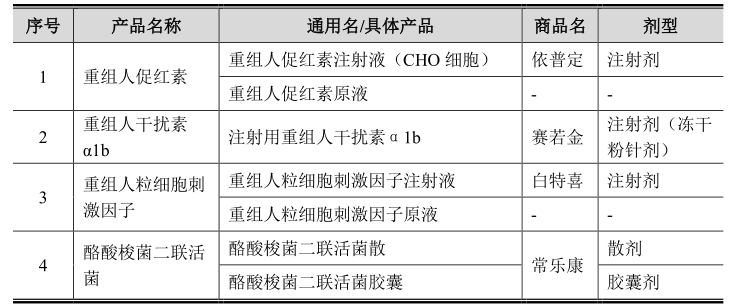

招股说明书显示,科兴制药成立于1997年,是一家主要从事重组蛋白药物和微生态制剂的研发、生产、销售一体化的创新型生物制药企业,专注于抗病毒、血液、肿瘤与免疫、退行性疾病等治疗领域的药物研发目前,公司主要产品包括重组蛋白药物“重组人促红素”、“重组人干扰素α1b”、“重组人粒细胞刺激因子”,微生态制剂药物“酪酸梭菌二联活菌”。

相关数据显示,“重组人促红素”2017年、2018年国内市场占有率排名第三,“重组人干扰素α1b”在2017年、2018年国内市场占有率排名第二。

但值得主要的是,科兴制药其四个主营产品的技术均是外部获取。其中,重组人促红素是1991年由海南亚龙以海南亚龙生物医学研究所为载体发起的科研项目;而公司干扰素产品是由中国预防医学科学院病毒学研究所、上海生物制品研究所等联合攻关研发。此外,公司人粒细胞刺激因子注射液、酪酸梭菌二联活菌也是通过技术受让的方式所获取。

因此,公司技术实力与专业水平受到较多质疑。实际上,科兴制药目前核心人员多无生物药行业背景,公司7名董事会成员中仅2名有相关药物背景。

招股书披露,科益控股直接持有科兴制药88.43%的股份,为公司的控股股东;邓学勤通过控制正中投资集团而间接控制科益控。因此,邓学勤为科兴制药实际控制人。邓学勤系民用建筑专业毕业,曾在深圳宝安建设局工作,并无生物制药专业基础。

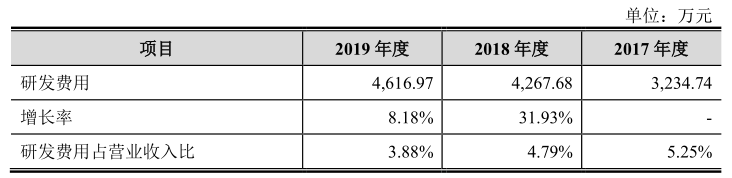

此外,过去三年,科兴制药研发费用率连续降低。招股书显示,2017年-2019年,公司研发费用分别为3,234.74万元、4,267.68万元和4,616.97万元,所占营业收入比例分别为5.25%、4.79%和3.88%。同期,同行可比上市公司研发用率均在5.5%以上。

科兴制药所属行业分析(成本上涨药品降价 生物药企双重压力)

科兴制药主要从事生物药品的研发、生产及销售业务,根据国家统计局发布的《战略性新兴产业分类(2018)》,公司所属行业为生物医药产业大类中的生物药品制品产业。

生物药是指综合利用微生物学、化学、生物化学、生物技术、药学等科学的原理和方法制造的一类用于预防、治疗和诊断的制品,包括单克隆抗体、重组蛋白、疫苗及基因和细胞治疗药物等。

与化学药相比,生物药具有更高功效及安全性,且副作用及毒性较小。由于其具有结构多样性,能够与靶标选择性结合及与蛋白质及其他分子进行更好的相互作用,生物药可用于治疗多种缺乏可用疗法的医学病症。

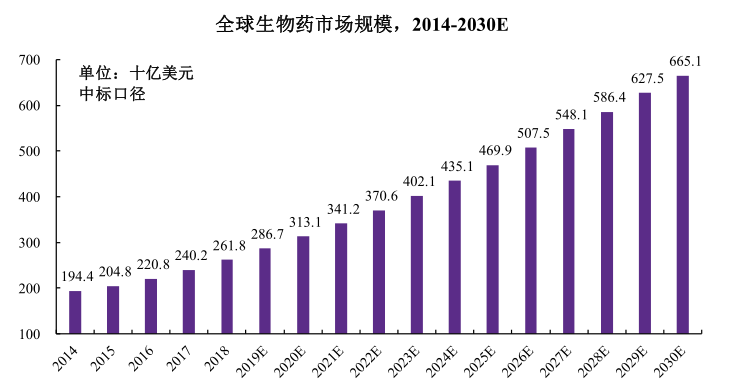

凭借生物科技的显著发展以及研发投入不断增加,全球生物药市场规模从2014 年的 1,944 亿美元增长为 2018 年的 2,618 亿美元,2014 年至 2018 年的年复合增长率为 7.7%。

随着一些重磅单抗药物专利到期,生物类似药的高速发展和肿瘤免疫疗法的兴起,预计到 2023 年,全球生物药市场规模会达到 4,021 亿美元,2018年至2023年的年复合增长率为9.0%。到2030年的市场将会扩大至6,651亿美元,2023 年至 2030 年的年复合增长率为 7.5%。

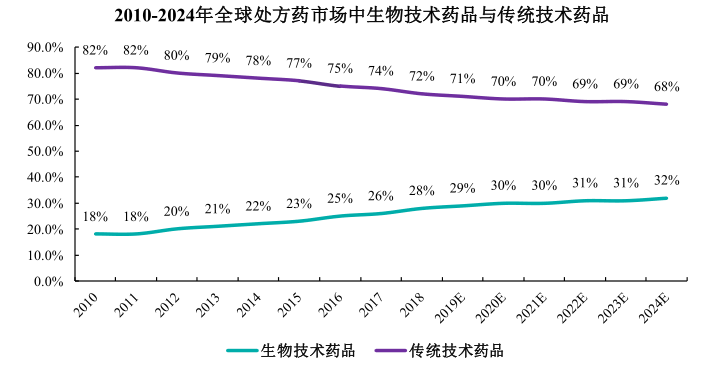

根据 Evaluate Pharma 统计,2010 年至 2018 年,生物药品的行业占有率已从18%上升至 28%,保持持续上升的趋势。

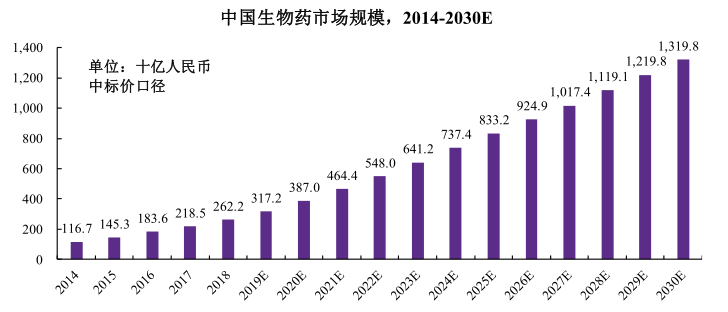

中国生物药市场处于发展初期,具有强劲的增长潜力,增速领先于全球医药市场。根据弗若斯特沙利文报告,2018 年,中国生物药市场规模达 2,622亿元人民币。随着可支付能力提高、患者群体增长以及医保覆盖范围扩大,预计至 2023 年中国生物药市场规模将进一步扩大至 6,412 亿元人民币,年复合增长率为 19.6%。随着医药研发投入增加,预计 2030 年生物药市场将会达到 13,198亿人民币。2023 年至 2030 年年复合增长率为 10.9%。

与通过化学合成方式的化学药相比,生物药主要通过细胞培养生成,在分子量大小方面要大百倍至上千倍,同时分子结构也比化学药更为复杂。整体而言,生物药的研发相较于化学药更为复杂,研发周期更长、资金投入更大,药物研发失败风险更高。

此外,由于生物药工艺的高要求,为满足 GMP 要求与保证药品的高质量,国内生物药企业通常选用进口设备及高端原材料,生产成本呈现不断上涨的趋势。同时,在我国新一轮医疗体制改革中,药品与医疗服务价格形成机制的改革是其中的重要组成部分,药品整体的价格水平不断下降,众多药企经营压力日益增加。因此,药企一方面面临药物成本增加的压力,另一方面也面临药品降价的压力。

科兴制药主营业务分析(核心技术均为外购研发费用率逐年降低)

招股书显示,科兴制药是一家主要从事重组蛋白药物和微生态制剂的研发、生产、销售一体化的创新型生物制药企业,公司专注于抗病毒、血液、肿瘤与免疫、退行性疾病等治疗领域的药物研发,并围绕上述治疗领域拥有一定中药及化学药技术沉淀。

目前,公司主要产品包括重组蛋白药物“重组人促红素”、“重组人干扰素 α1b”、“重组人粒细胞刺激因子”,微生态制剂药物“酪酸梭菌二联活菌”四大产品。过去三年,重组人促红素缠手收入占比均在45%以上,是科兴制药主要收入来源。

促红细胞生成素是由肾脏分泌的一种活性糖蛋白,作用于骨髓中红系造血祖细胞,能促进其增殖、分化。正常人体内一般不缺促红细胞生成素,一旦机体表现缺氧,肾脏便分泌大量促红细胞生成素进入血液,随血液循环到达骨髓,作用于造血干细胞,促使红细胞增生。随着人类对促红细胞生成素研究的深入,重组人促红素已被用于治疗各种原因引起的贫血。

目前,国内重组人促红素主要产品包括依普定、益比奥和赛博尔、怡宝、环尔博等。在国内重组人促红素产品中,科兴制药依普定产品 2017 年、2018 年国内市场占有率排名第三。

干扰素是细胞经病毒感染刺激后释放出来的一种细胞因子,由单核细胞和淋巴细胞产生的具有多种功能的可溶性蛋白,是先天和适应性免疫的关键效应分子,具有广谱的抗病毒活性,同时还具有抗肿瘤和免疫调节的作用,是机体防御系统的重要组成部分。

目前市面上在售的干扰素根据亚型主要分为 α、β、γ 三种,重组人干扰素 β主要用于多发性硬化病的治疗,重组人干扰素 γ 主要用于免疫调节,重组人干扰素 α 具有抗病毒和调节免疫双重作用,所以临床使用最为广泛。干扰素 α 根据半衰期的长短又可分为长效干扰素与短效干扰素,长效的给药频次少于短效。在国内注射用短效 α-干扰素市场中,科兴制药赛若金产品 2017 年、2018 年市场占有率排名第二。

在粒细胞刺激因子产品领域,科兴制药主要产品为百特喜,该产品在国内短效重组人粒细胞刺激因子产品中2017 年、2018 年国内市场占有率排名第十一、第十。

在酪酸梭菌二联活菌产品领域,科兴制药主要产品为常乐康,属于老幼孕产妇均可使用的益生菌产品。

值得主要的是,科兴制药其四个主营产品的技术均是外部获取。其中,重组人促红素是1991年由海南亚龙以海南亚龙生物医学研究所为载体发起的科研项目;而公司干扰素产品是由中国预防医学科学院病毒学研究所、上海生物制品研究所等联合攻关研发。此外,公司人粒细胞刺激因子注射液、酪酸梭菌二联活菌也是通过技术受让的方式所获取。

实际上,科兴制药目前核心人员多无生物药行业背景,公司技术实力与专业水平受到较多质疑。

招股书显示,科兴制药实控人邓学勤系民用建筑专业毕业,曾在深圳宝安建设局工作。此外,公司7名董事会成员中仅2名有相关药物背景。

此外,过去三年,科兴制药研发费用率连续降低。招股书显示,2017年-2019年,公司研发费用分别为3,234.74万元、4,267.68万元和4,616.97万元,所占营业收入比例分别为5.25%、4.79%和3.88%。同期,同行可比上市公司研发用率均在5.5%以上。

科兴制药财务分析(存货应收金额不断激增 短期偿债能力弱于同行)

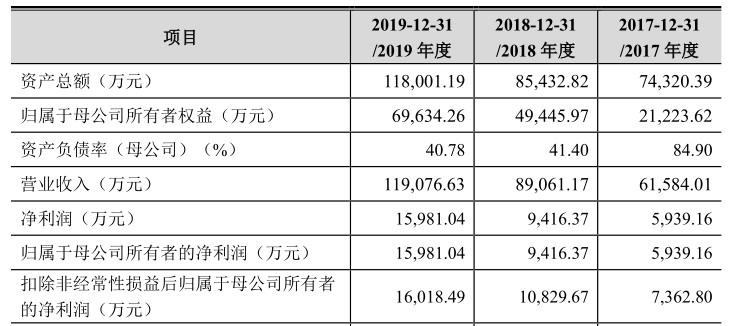

招股书显示,2017年-2019年,科兴制药分别实现营业收入6.16亿元、8.91亿元、11.91亿元,实现归母净利润0.59亿元、0.94亿元、1.6亿元,公司主营业务毛利率分别为79.02%、81.11%、81.53%。

尽管公司业绩稳定增长,科兴制药却在招股书中重点提示了公司毛利率下降的风险。科兴制药表示,公司目前的毛利率处于较高水平,但如果公司不能保持在上述产品领域继续保持技术研发、市场拓展等方面的优势,未来随着市场竞争加剧,公司产品价格可能下降。

值得注意的是,随着公销售规模的提高,科兴制药应收账款余额也在快速增加。招股书显示,报告期内各期末,公司应收账款余额分别为 20,533.95 万元、26,203.12 万元和 32,891.25 万元。

与此同时,科兴制药过去三年存货金额也在不断增加。报告期内各期末,公司存货账面价值分别为 9,068.58 万元、8,525.50 万元和13,824.42 万元。

不断激增的存货及应收账款余额,不但让科兴制药面临一定的存货跌价损失及坏账风险,也让公司的短期偿债能力面临到一定压力。如下图所示,与,科兴制药流动比率、速动比率均弱于同行可比公司平均值。

科兴制药IPO分析

此次科创板IPO,科兴制药拟募资金额高达17.05亿元,用于药物生产基地改扩建、研发中心升级建设等项目,中信建投为其保荐机构。

风险提示

随着世界经济的发展、人口总量的增长、社会老龄化程度的提高,全球医药行业近十年来保持了稳定的增长。其中,生物医药凭借其更高的功效和安全性,以及较小的副作用和毒性,使得其增长幅度高于传统药品,2014年至2018年全球医药年复合增长率为7.7%,预计2018年至2023年的年复合增长率将达到9.0%。

但作为一家生物制药企业,科兴制药目前四大主营收入产品核心技术均为外购。过去三年,公司研发费用率持续下滑,并且远低于行业平均水平。因此,尽管公司过往业绩表现尚可,公司研发能力与长期竞争力受到了广泛的质疑。

科兴制药在回复函中坦陈,公司创新以产业化技术为主,创新内容相对较为有限。且截至目前,共拥有发明专利 20 项,但与主要产品及核心技术相关的发明专利数量仅有6项。此外,报告期内研发投入占比不高,其中委外研发占比接近 30%。与此同时,公司生物药在研项目中处于临床阶段的仅有2项,且均为已上市产品新增适应症及规格,其他在研项目均处于临床前阶段,且相关在研项目大部分已有同类竞品上市销售,临床及市场价值有限。

作为对人才有较高要求的知识密集型行业,科兴制药要在激烈的市场竞争中建立起稳固的优势,显然需要加大对研发的投入与专业人才的引入与培养,仅仅靠技术外购来维持发展,显然不是长久之计。公司此番科创板闯关之路,恐怕将面临较多挑战。

精彩导读

精彩导读

热门资讯

热门资讯

关注我们

关注我们