资本大鳄袁永刚40不惑:前浪10亿减持东山精密 后浪力推蓝盾光电I上市公司

概要

近日,主营业务为环境监测仪器的蓝盾光电因创业板IPO一事,引起了市场极大的关注。

资料显示,蓝盾光电的实际控制人袁永刚也正是目前上市公司东山精密的董事长。2019年以来,袁永刚已经在东山精密上套现仅10亿元。如今,其本人控股的蓝盾光电又要来创业板上市,计划募集资金近7亿元。

值得注意的是,出生于1979年的袁永刚,并非蓝盾光电发起人,其是在2015年通过受让股权的方式取得了公司控制权。若蓝盾光电冲关成功,刚过40岁的袁永刚将控股两家上市公司。

不过,原控股股东新盾投资在蓝盾光电上市辅导报备之前(2018年9月17日)莫名清算之事,引起了市场极大的猜疑,但公司始终对此信息披露甚少此外。此外,从业绩上看,蓝盾光电过去三年业绩保持了良好的成长性。但在其业绩光鲜的背后,却存在大额的政府补贴。因此,公司业绩的真实含金量并不高。

无论如何,不惑之年的袁永刚已然精通了资本市场的玩法。其高位套现,踩点发行显然都是当下的明智之举。但从蓝盾光电的目前的经营与资产情况来看,本次冲关创业板的压力与挑战还是不小。

引言

近日,深交所发布公告,创业板上市委员会第二次审议会议定于7月15日召开,对安徽蓝盾光电子股份有限公司(以下简称:蓝盾光电)的首发申请进行审议。

资料显示,蓝盾光电成立于2001年,总部位于安徽省铜陵市。公司主营业务为高端分析测量仪器制造、软件开发、系统集成及工程、运维服务、数据服务和军工雷达部件的生产。2019年,公司实现营业收入7.78亿元,净利润为1.53亿元。

值得主要的是,蓝盾光电的实际控制人袁永刚也是目前上市公司东山精密的董事长,资料显示,袁永峰(兄)、袁永刚、袁富根(父)父子三人在东山精密的持股分别为14.535、12.72%、3.66%,为东山精密的实际控制人。

招股书显示,袁永刚其配偶王文娟合计控制蓝盾光电 46.52%的股权。若蓝盾光电如期过会,袁永刚将在资本市场再落一子。值得注意的是,袁永刚并非蓝盾光电发起人, 其是在2015年通过受让股权的方式取得公司控制权。

招股书显示,蓝盾光电于2001年12月成立,由国资股东三佳集团、通源投资、光机所(全称为中国科学院安徽光学精密机械研究所)以及刘文清等6名自然人共同出资设立,注册资本为3558万元。

在此之后,蓝盾光电进行了多次股权转让和增资。直到2017年4月,新盾投资持有蓝盾光电77.85%的股权,成为公司控股股东。然而,2018年4月,新盾投资却决定解散公司,并于当年7月1日完成清算。与此同时,新盾投资所持有股份全部由其股东按比例分配。

较为诡异的是,根据蓝盾光电公开信息,公司在2017年就开始筹划推动上市事宜。因此,新盾投资在公司在蓝盾光电上市辅导报备之前(2018年9月17日)莫名清算之事,引起了市场极大的猜疑。

此外,蓝盾光电分别在2010年-2016年期间,在向安徽省铜陵市、贵州省盘州市销售环保监测设备时,多次存在向当地环保局官员行贿的行为。

其中,原安徽省铜陵市环境保护局副局长施某在其任铜陵市环境监察支队支队长时,曾先后四次分别收受时任蓝盾光电环境仪器厂厂长的黄某、时任蓝盾光电子环境仪器厂副厂长的成某的贿赂共计3.5万元。

蓝盾光电所在行业分析(环境监测、交通管理、气象观测行业简介 市场竞争格局介绍)

蓝盾光电主要生产应用于环境监测、交通管理、气象观测等领域的分析测量仪器,所处行业属于制造业中的仪器仪表制造业。

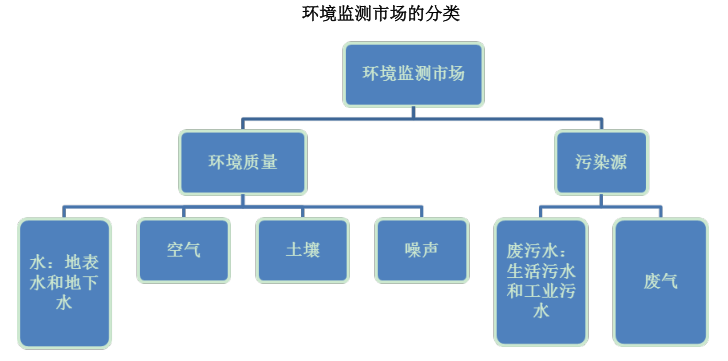

按监测目标的不同,环境监测市场可以分为环境质量监测市场和污染源监测市场。环境质量监测的监测对象包括空气质量监测、水质监测(地表水、地下水)、土壤质量监测和噪声监测等;污染源监测的监测对象包括废污水监测、废气监测等。

根据中国电子信息统计年鉴数据,环境监测行业收入规模从2010年93亿元增长到 2015 年的 223 亿元,复合增速 19%;增长主要来源于大气、水质、工业污染源监测的高速增长。如果按照 16%的增速测算,2019 年市场规模将超过400 亿元。

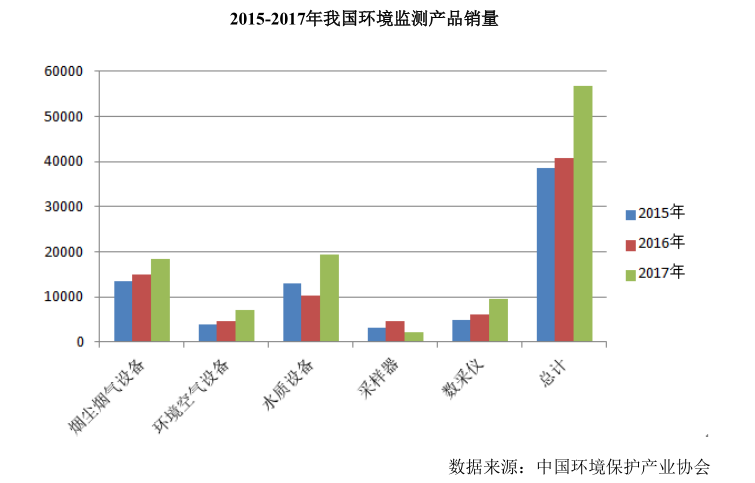

2017 年,我国共计销售各类环境监测产品 56,575 台(套),同比 2016 年增长 38.5%。在产品结构方面,销售量占比最大的是水质监测设备和烟尘烟气监测设备,分别占总体市场销量的 34% 和32%。数采仪、环境空气监测设备和采样器分别占比 17%、13% 和 4%。

目前,常规颗粒物监测仪器、空气质量监测系统、水质监测系统、污染源监测系统以及激光雷达立体探测系列产品已基本实现国产化。但环境监测中大气VOC S 、重金属、颗粒物组分等仪器和系统,目前以国外进口设备为主,国内企业一般进行设备采购、系统集成、软件开发、运行维护和数据分析。

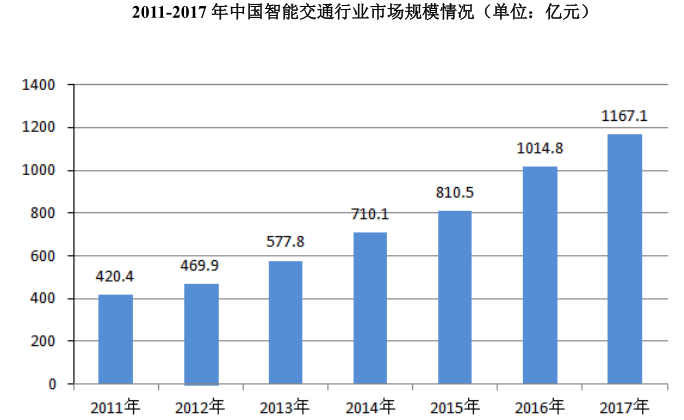

交通管理包括城市交通管理、公路交通管理和其他交通管理。根据中国产业信息网的数据,2017 年我国智能交通行业市场规模约 1,167.1亿元,同比 2016 年增长了 15.01%。

目前国内从事智能交通行业的企业有 2,000 余家,主要集中在道路监控、高速公路收费、3S(GPS、GIS、RS)和系统集成环节。

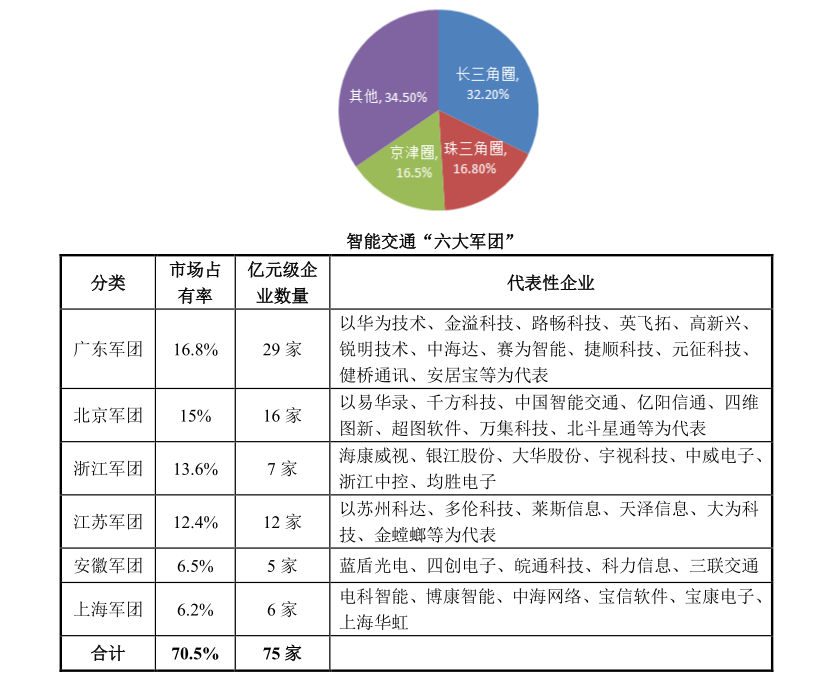

经过多年的发展,我国智能交通产业已经形成“长三角圈” 、“珠三角圈” 、“京津圈”三大商圈,并形成广东军团、北京军团、浙江军团、江苏军团、安徽军团、上海军团“六大军团”和城市智能交通阵营、高速公路信息化阵营、车联网与卫星导航阵营、电子警察与道路监控阵营、智能停车阵营“五大阵营”。

国内的气象探测市场按照客户群可以分为中国气象局市场、航空气象市场、军队气象市场、交通气象市场、农业气象市场、海洋气象市场和环境气象市场七大类。气象观测装备包括地基观测仪器、空基观测仪器、天基观测仪器和其他观测仪器等。

根据前瞻产业研究院发布的《2018-2023 年中国气象探测系统行业市场前瞻与投资战略规划分析报告》,2017 年我国导航、气象及海洋专用仪器制造行业销售收入总额为 148.44 亿元。

2017 年我国导航、气象及海洋专用仪器制造行业规模以上企业数量共 62 家。其中,中国华云气象科技集团为中国气象局下属独资公司,在中国气象局市场上处于领先地位。其他规模相对较大的有天津天仪自动化仪表有限公司、江苏无线电技术股份有限公司、上海长望气象科技有限公司和蓝盾光电;行业内的这些代表性企业的产品占有率约占国内市场的 90%以上。

蓝盾光电主营业务分析(细分业务收入波动较大 面临一定政策风险风险)

招股书显示,蓝盾光电主营业务是高端分析测量仪器制造、软件开发、系统集成及工程、运维服务、数据服务和军工雷达部件的生产,产品和服务主要应用于环境监测、交通管理、气象观测和军工雷达等领域。

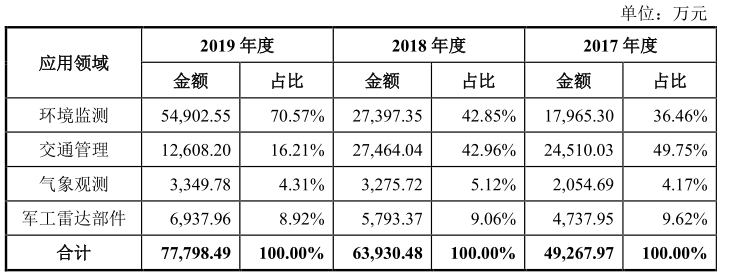

过去三年,蓝盾光电环境监测也收入增幅较大。数据显示,2017年-2019年,该业务销售金额分别为1.79亿元、2.73亿元和5.49亿元,收入占比由2017年的36.46%增长为70.57%,超越交通管理业务成为公司第一大收入来源。

与此同时,蓝盾光电交通管理领域2019 年收入出现较大幅度下降,由2.74亿元下滑为1.26亿元。此外,作为公司的新兴业务领域,蓝盾光电来自气象观测领域的收入占比一直保持在4%-5%之间。

从客户结构上看,蓝盾光电下游客户主要为全国环境监测、公安、交通、气象等政府部门、企业及科研单位和部队等。因此,公司业绩情况与未来发展较大程度上依赖于国内各级政府的投入状况,如果相关政策发生变化,政府部门对上述应用领域的投资规模大幅下降,将会对本公司的盈利能力产生较大的不利影响。

蓝盾光电财务分析(应收账款与存货金额快速增加 政府补助所占利润比例较大)

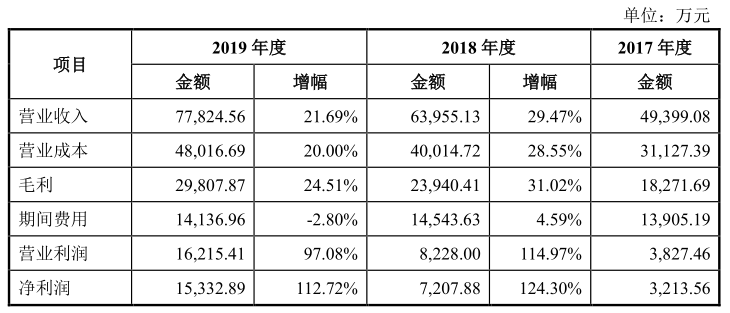

招股书显示,2017-2019 年,蓝盾光电主营业务收入分别为49399.08万元、63955.13万元、77824.56万元,净利润分别为3213.56万元、7207.88万元、15332.89万元。

从业绩上看,蓝盾光电过去三年业绩保持了良好的成长性。但值得注意的是,在公司的利润构成中,营业外收入及补助占到了很大的比例。

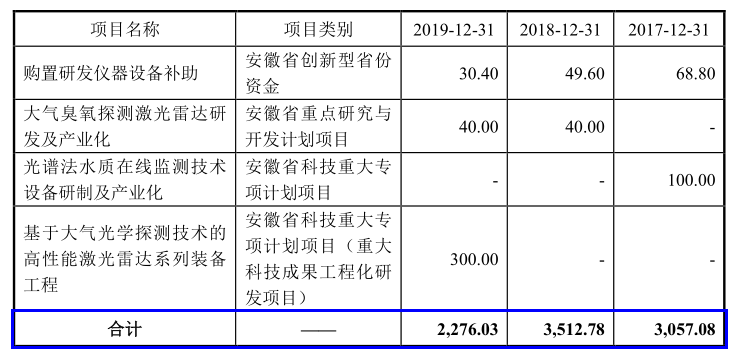

招股书显示,上述报告期内,蓝盾光电计入营业外收入和其他收益的政府补助合计金额分别1,307.99 万元、1,347.45 万元和 3,884.66 万元。此外,计入递延收益的政府补助余额分别为 3,057.08 万元、3,512.78 万元和 2,276.04 万元。可以看出,政府补助所占蓝盾光电利润中的比例较大,公司净利润含金量不足。

此外,在公司收入稳定增长的同时,蓝盾光电应收账款金额也在快速攀升,并给公司的营运资金造成了一定的压力。

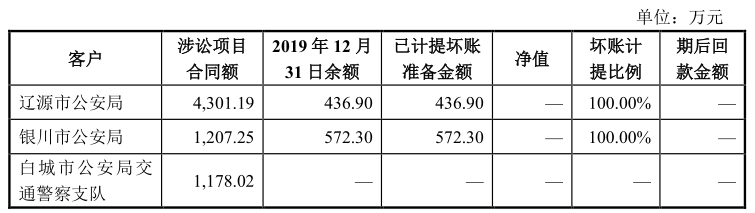

招股书显示,2017年-2019年,蓝盾光电应收账款净额和长期应收款(含一年内到期的非流动资

产)净额合计分别为 23,299.71 万元、28,587.61 万元和 40,264.86 万元,占当期期末资产总额的比例分别为 27.55%、29.44%和 33.34%,增幅较快。

对此,蓝盾光电表示,公司的主要客户为环境监测、公安、交通、气象等政府部门以及军工企业,

客户信用资质良好,款项收回有较高保障。然而,从涉讼客户来看,情况不不乐观。如下图所示,多家公安单位与公司存在财务诉讼问题。

不但攀升的应收账款不仅给公司带来了一定的坏账风险,也对公司的资金周转与经营活动现金流造成较大影响。与此同时,由于未验收项目的不断增加,蓝盾光电的存货账面价值也在持续增加,这又对公司的流动资金产生了一定的压力。

招股书显示,报告期各期末,蓝盾光电存货账面价值分别为 22,253.59 万元、24,295.22 万元和25,321.57万元。2019年,蓝盾光电计提存货跌价准备438.34万元,较2017年同期增长超过4倍。

蓝盾光电IPO分析

本次IPO,蓝盾光电拟发行不超过3,297万股,拟募集资金6.9亿元。其中,研发中心及监测仪器生产基地建设项目拟投入募集资金2.1亿元,研发中心及监测仪器生产基地建设项目拟使用2.51亿元,研发中心及监测仪器生产基地建设项目预计投入4,954.97万元,剩余的1.8亿元用于补充流动资金。

需要指出的是,蓝盾光电此番大举扩产面临到一定的产能消化风险。蓝盾光电在招股书中坦陈,本次募投项目“研发中心及监测仪器生产基地建设项目”中涉及高性能傅立叶变换红外光谱分析仪器产业化生产线,该生产线年产多组分烟气排放连续监测仪 125 台/套,年产大气温室气体连续自动监测仪 125 台/套。

资料显示,高性能傅立叶变换红外光谱分析仪器开发和应用项目系公司新开发项目,项目建成后,可能由于技术升级、新的替代产品的出现、宏观经济形势、环保产业政策的变动而导致产品销售未达预期目标,从而对项目的投资回报和本公司的预期收益产生不利影响。此外,由于建设专门的生产线、实现大批量生产过程中不可避免存在一定的不确定因素,因而在项目建设完成初期仍存在一定程度的产业化风险。

写在后面的话

近年来,袁永刚在资本市场动作不断。就在蓝盾光电紧锣密鼓的冲击上市之时,袁永刚已经在东山精密股价大幅上扬之际减持套现约10亿元。

从蓝盾光电多次股权转让来看,无不充满着蹊跷与不解。然而,袁永刚还是在关键时刻出击得手,成为了公司的实际控制人。然而,从蓝盾光电不断增长的应收账款及存货上看,公司未来的运营压力可谓不小。过度依赖政府补贴的净利润,也让公司业绩缺少实际的含金量。在种种压力与质疑之下,蓝盾光电此番上会前景着实难料。

精彩导读

精彩导读

热门资讯

热门资讯

关注我们

关注我们