应收与存货激增 预收及订单下滑 兆物网络IPO难言乐观上市公司

概要

受益于行业的快速增长,兆物网络业绩在过去几年稳步增长,但增长幅度已经出现趋缓迹象。此外,由于信息安全行业特性及公司自身的产品结构问题,兆物网络目前收入严重依赖于公安系统,这给公司带来客户过于集中的问题,并导致公司应收账款持续增加。与此同时,公司存货金额不断增长的问题也引起了市场的强烈关注。

在疫情的持续影响下,很多地方政府的财政状况不容乐观,这对主要收入来自公安部门的兆物网络而言无异于雪上加霜。此外,公司另一大业务大数据信息化业务收入波动较大,也有可能会对公司整体业绩表现造成影响。

引言

2020年以来,IPO过会率一直保持在较高水平。尤其在科创板试行注册制的背景下,境内市场整体审核效率大幅提升。不少IPO排队企业开始摩拳擦掌,意图利用好这一时间窗口。然而,位于山东淄博的兆物网络却迟迟没有动静,公司以小博大的IPO计划是否有改动也不得而知。

2019年6月,山东兆物网络技术股份有限公司(以下简称“兆物网络”)披露更新后的招股书,拟募集资金4.39亿元用于主营业务相关项目及补充营运资金。作为一家营收不足2亿元、净资产不足3亿元的企业,兆物网络募集资金体量之大引起了部分投资者的惊愕。

有业内人士分析认为,在订单锐减、预收下滑的情况下,兆物网络的短期业绩怕是不太乐观。与此同时,公司庞大的募投项目达产后所带来的产能消化难题也值得重视。

兆物网络所处行业分析和经营业绩分析

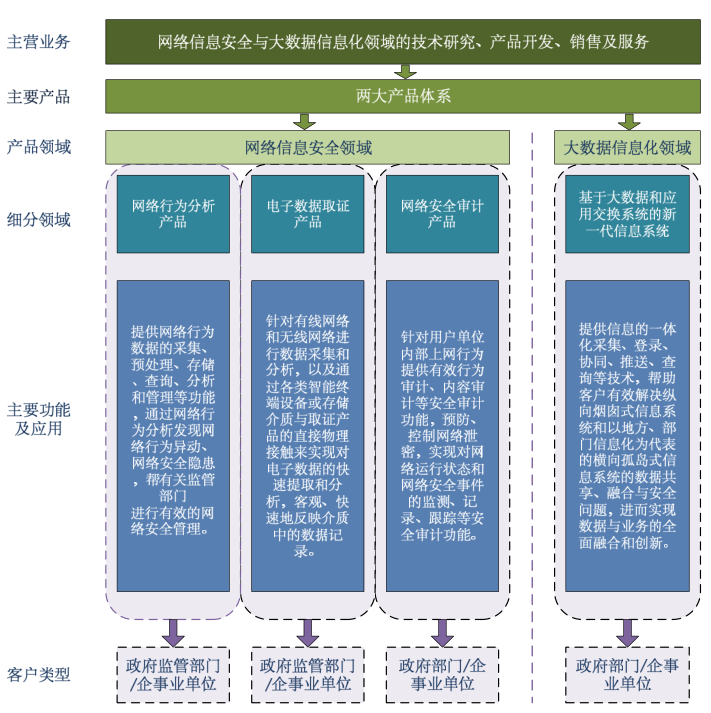

兆物网络成立于2008年,主营业务为网络信息安全与大数据信息化领域的技术研究、产品开发、销售及服务业务。目前,公司主要产品分为网络信息安全与大数据信息化两大产品体系。

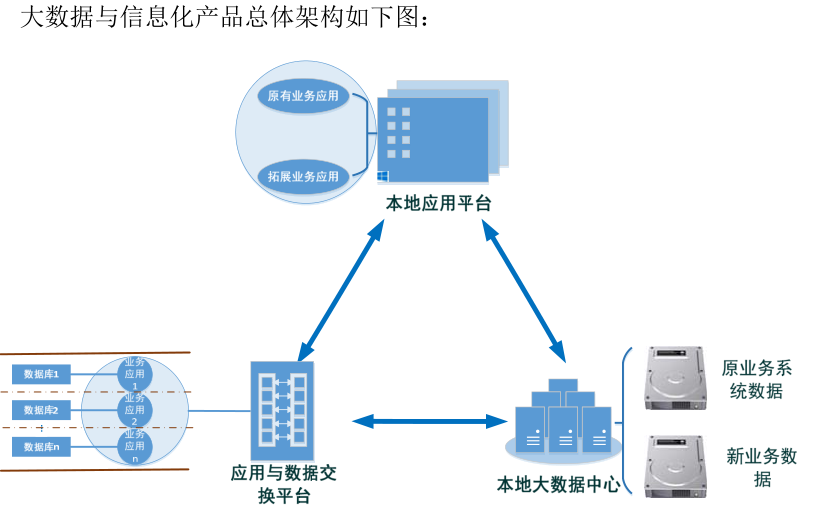

其中,网络信息安全主要包括网络行为分析产品、电子数据取证产品、网络安全审计产品等三大细分产品领域。公司在大数据信息化领域产品主要涉及基于大数据和应用交换系统的新一代信息系统。

信息安全是指信息网络的硬件、软件及其系统中的数据受到保护,不因偶然的或者恶意的原因而遭到破坏、更改、泄露,系统连续可靠正常地运行,信息服务不中断。

随着互联网在全球范围内的深入发展和广泛应用,我国所面临的网络安全威胁和风险也日益突出。随着政府、企业和个人信息安全意识的不断提升,我国信息安全需求层次不断延伸,逐渐从国家层面向省级、地市级甚至县区级渗透。整体上看,信息安全需求正向更高层次、更广范围延伸,信息安全产品和服务的需求不断扩大、层次不断延伸。

根据中国产业信息网发布的《2018 年中国信息安全行业发展现状及发展趋势分析》,我国信息安全产业市场规模至2020年可达766.19亿元,2017至2020年的年均复合增长率为23.5% 。

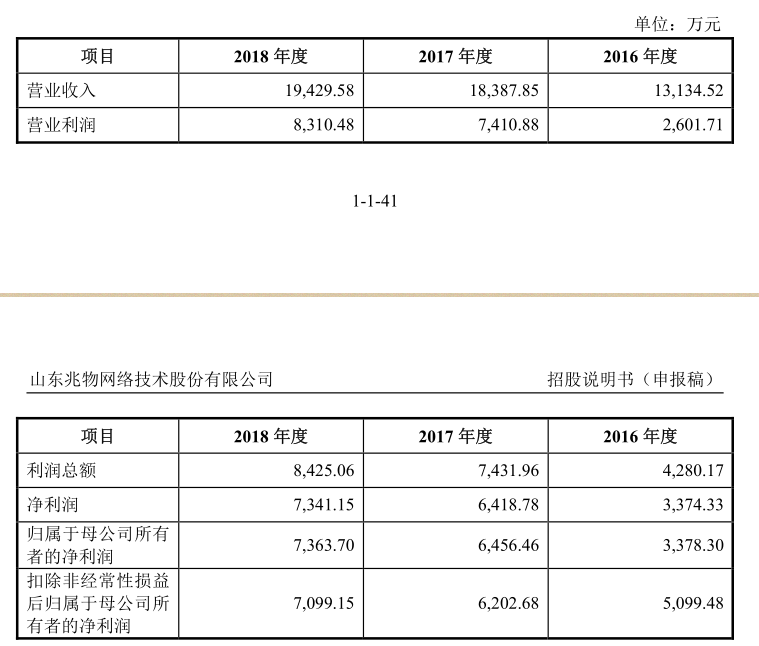

得益于信息安全市场规模的快速扩张,兆物网络营业收入也呈现持续上升的趋势。招股说明书显示,2016年-2018年,兆物网络分别实现营业收入13134.52万元、18387.85万元和19429.58万元,年均复合增长率达21.63%。与此同时,公司净利润也由3374.33万元增长到7363.70万元。

然而,随着行业竞争的日趋激烈以及基数的增长,兆物网络业绩增速已经出现放缓迹象。其中,公司2018年营收增速仅为5.6%,净利润增速也只有14.38%,均较前一年大幅下滑。

此外,由于信息安全行业特性及公司自身的产品结构问题,兆物网络目前收入严重依赖于公安系统,这给公司带来客户过于集中的问题。与此同时,公司另一大业务大数据信息化业务收入波动较大,有可能会对公司整体业绩表现造成影响。

兆物网络主营业务分析和细分产品介绍

目前,兆物网络主要收入来自网络行为分析产品、电子数据取证产品、大数据与信息化产品、网络安全审计产品四大领域。

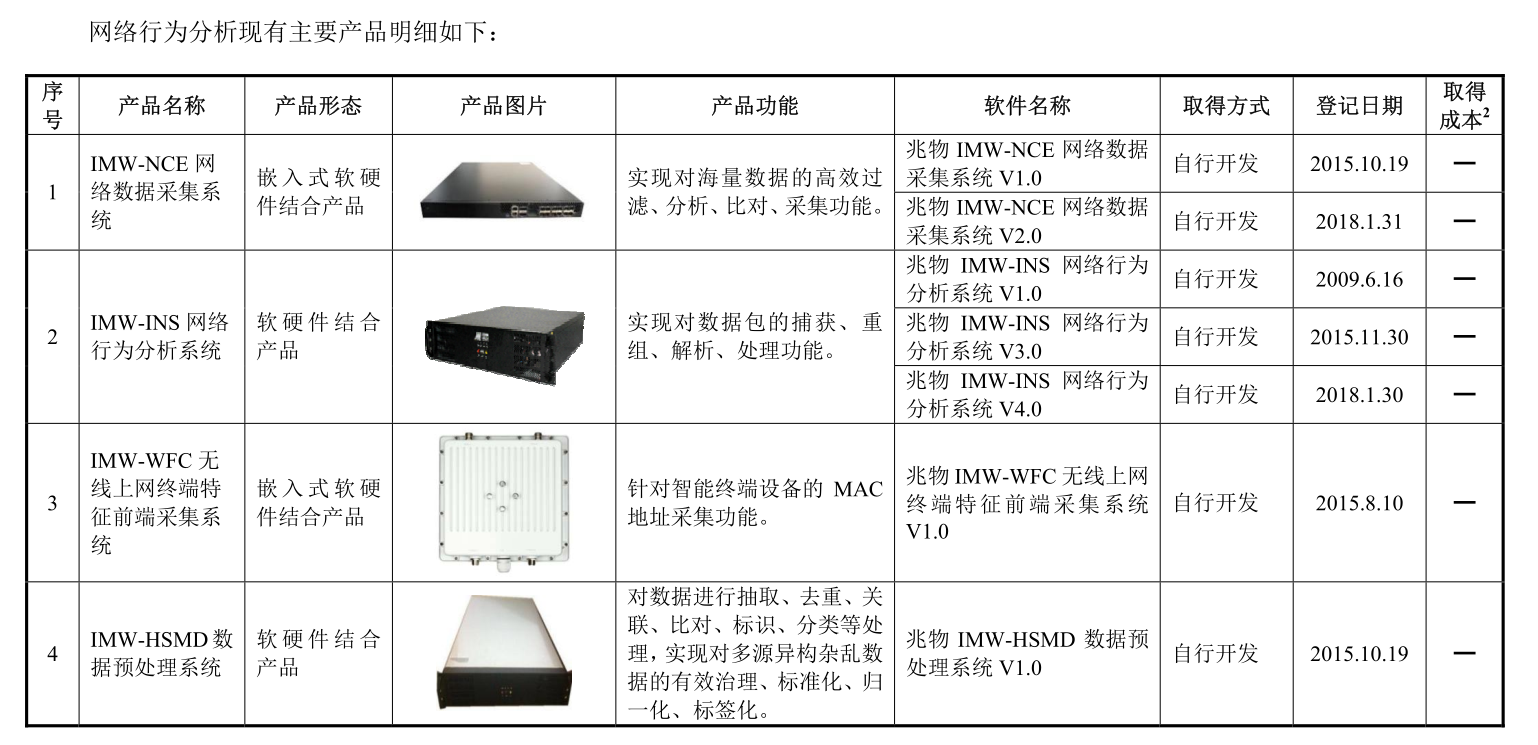

目前,处于网络信息安全领域的网络行为分析产品是公司最大的营收来源。2016年-2018年,公司网络行为分析产品销售收入分别为7904.54万元、11478.68万元、12070.14万元,分别占当期主营业务收入的60.18%、62.43%、62.12%。

兆物网络在招股书中披露,网络行为分析系列产品主要用于为负有监管义务的政府机构和企事业单位等客户提供网络行为数据的采集、预处理、存储、查询、分析和管理等功能,通过网络行为分析发现网络行为异动、网络安全隐患,为有关部门和单位进行有效的网络安全管理提供线索和依据,实现有效网络安全管理。

作为兆物网络的第一大产品,网络行为分析产品销售收入占比始终超过6成。由于其主要应用领域为各级公安机关,造成兆物网络目前整体收入对公安系统依赖度较高。

招股书数据显示,2016 年-2018 年期间,兆物网络直接来自公安系统的营业收入占当期营业收入的比例分别为 80.26%、87.64%、81.12%,占比较高。尽管公司与拟合作的各省市和地区公安部门的前期业务接洽均系独立进行,但仍不能排除因政策、法律环境等因素变更导致对来自公安系统的营业收入形成重大影响的风险。

实际上,除了网络行为分析产品之外,兆物网络第二大产品电子数据取证产品主要客户群体也是来自公安系统。因此,兆物网络对公安部门的客户依赖问题短期难以改变。

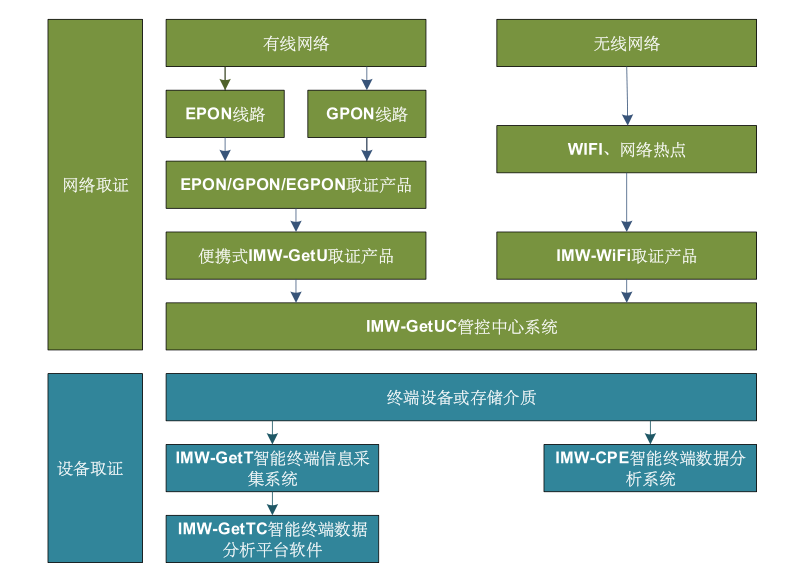

根据取证方式的不同,兆物网络电子数据取证产品分为网络电子数据取证产品和终端电子数据取证产品两类,产品主要用于公安部门等执法机关进行数据取证采集。

目前大多数的电子数据取证工作由执法部门进行,社会服务性的电子数据取证服务发展还很薄弱,兆物网络在这一块的业务收入也存在一定波动性。数据显示,2016年-2018年,兆物网络电子数据取证产品销售收入分比为 3,839.49 万元、3,310.15万元和4,439.03 万元。其中,2017年销售收入较上一年同期下降超过500万元。

网络安全审计类产品是针对用户单位内部上网行为提供行为审计、内容审计等安全审计功能,监督、预防、控制网络泄密而开发的软件产品或嵌入式软硬件结合产品。产品主要用于企事业单位、宾馆、酒店、图书馆等场所,实现对网络运行状态和网络安全事件的监测、记录、跟踪等安全审计功能。

从应用角度而言,网络安全审计类业务并不依赖于公安系统。但由于其收入占比较低,未能对公司对公安部门的行业依赖问题带来改观。数据显示,2016年-2018年,网络安全审计产品销售收入分别为 172.30 万元、176.40 万元、129.21 万元。可以看出,该产品收入规模较小,销售占比在2016年-2018年期间不断下滑,已经连续两年不足1%。

以上网络行为分析产品、电子数据取证产品和网络安全审计产品三大产品均归属于网络信息安全领域。除此之外,兆物网络还有大数据与信息化产品业务,但目前规模较小,且存在一定的波动性。

招股说明书显示,2016年-2018年,兆物网络大数据与信息化产品销售收入分别为 175.21 万元、2,243.55万元、1,174.44 万元,销售收入占公司同期营业收入总额的比例分别为 1.33%、12.20%、6.04%。

目前看,国内大数据与信息化产品市场内较有影响力的主要企业有美亚柏科、烽火星空、锐安科技、太极股份等企业。相对而言,兆物网络大数据与信息化产品收入规模也偏小,整体处于起步阶段,并且主要是面向公安大数据平台这一方向。

但作为公司网络信息安全领域之外的业务布局,兆物网络大数据与信息化产品销售收入的波动仍然会对公司经营业绩造成相应影响。

兆物网络财务分析

通过以上分析可以看出,兆物网络上述产品多用于网络舆情监控、网络犯罪取证等环节,故而公司客户多数为公安部门。这一状况不但给公司带来一定的客户集中度风险,也让公司面临应收账款不断增加的压力。

目前,兆物网络主要客户主要集中于公安部门。招股书显示,公司前五大客户主要为山东、新疆、黑龙江地区各级公安机关。众所周知的是,公安机关等政府部门验收及付款审批周期较长,并且有有统一的预算管理,请款审批也较为严格。因此,兆物网络财报上应收账款余额的增长就难以避免。

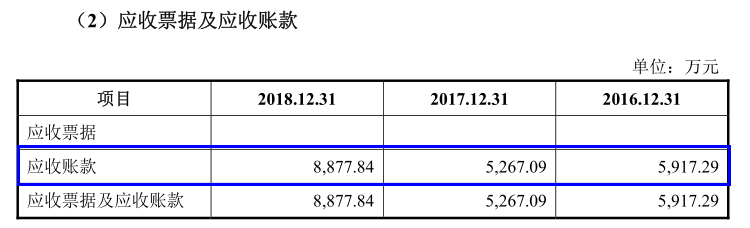

招股说明书显示,2016年12月31日、2017年12月31日、2018 年12月31日,兆物网络应收账款净额分别为 5,917.29 万元、5,267.09 万元、8,877.84 万元,占总资产的比例分别为 23.42%、17.64%、25.72%。可以看出,公司应收账款余额总体上呈增长趋势,所占总资产的比例整体也处于上升势头之中。

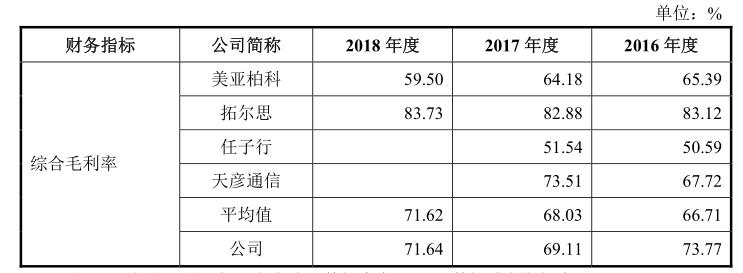

应收账款的增加,代表着客户对公司营运资金的占用。目前看,兆物网络整体现金流表现尚可,负债率也维持在稳定水平。从行业可比上市公司对比来看,兆物网络目前毛利率水平略高于行业平均水平、但在激烈的行业竞争之下,公司整体毛利率水平已呈下滑趋势。

招股书数据显示,兆物网络2016 年、2017年、2018 年综合毛利率分别为 73.77%、69.11%、71.64%,维持在较高水平,但整体处于下滑趋势。然而,由于信息安全行业前景良好,吸引了较多的企业不断进入。目前,行业内已有数家企业在境内证券市场上市,具有明显的资金优势。行业竞争的加剧有可能导致产品售价降低,公司将持续面临因市场竞争加剧导致毛利率下降的风险。

此外,兆物网络还面临一定的存货减值风险。如若公司综合毛利率水平出现较大下滑,存货减值可能会给公司业绩带来更为不利的影响。

目前,兆物网络存货主要由原材料、库存商品和发出商品构成。受行业供货特点影响,报告期各期末公司存货呈现逐年增长趋势。招股书数据显示,2016年-2018年,公司存货账面价值分别为 3,482.64 万元、3,812.58 万元、5,717.14 万元,占各期末流动资产的比例分别为 21.23%、18.28%和21.86%。

作为网络信息安全产品而言,存货价值很容易受到技术更新换代等情况发生减值,并影响到公司的盈利能力。此外,存货金额的增加也是对公司营运资金的占用,并影响到公司整体运营效率。此外,从行业对比角度,兆物网络目前存货周转率远低于行业平均水平。

兆物网络IPO分析

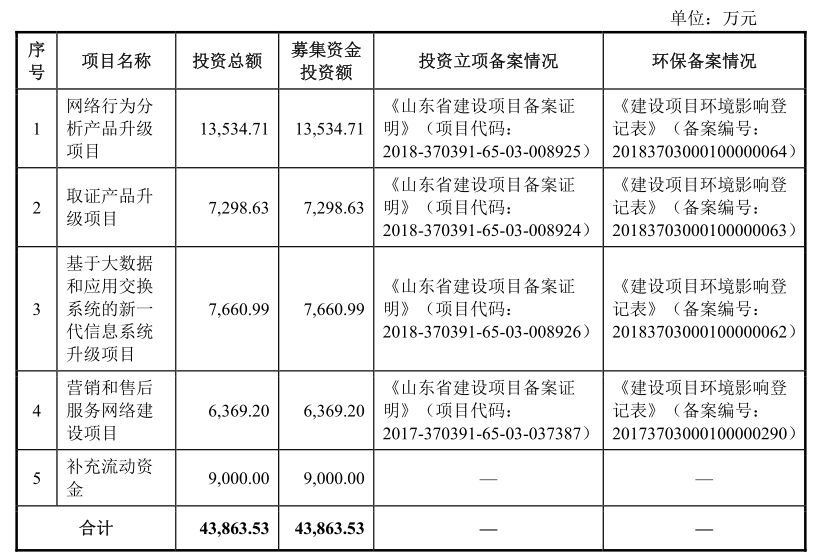

资料显示,兆物网络此次IPO拟募资4.39亿元,所募资金将投向公司网络行为分析产品升级项目、取证产品升级项目、基于大数据和应用交换系统的新一代信息系统升级项目及营销和售后服务网络建设项目等主营业务进行投资。此外,公司还计划将其中9000万元用于补充流动资金。

根据兆物网络招股说明书的表述,募投项目建成达产后,在经营环境不发生重大变化的情况下,募投项目年均可实现主营业务收入2.6亿元,年均毛利1.92亿元。

然而,兆物网络对募投项目的预期较为美好。但经过细致分析的话,公司在此时试图借助IPO进行大举扩张,风险并不小。

首先,尽管兆物网络已经成立十余年,但由于其营收体量较小,目前公司总资产不过3.45亿元,净资产也仅有2.83亿元。在此情况下,公司募集资金总额已经远超自身规模,这对公司的管理能力、项目运作能力将是一个巨大的挑战。

其次,无论从在手订单还是预收账款角度分析,兆物网络短期的营收增长都不容乐观。公司在此背景下大肆扩产,项目达产后的产能消化问题恐怕将是一个难题。

兆物网络在招股书中披露,随着党和国家机构改革方案的发布,公司主要客户群体各级公安机关面临职能调整的局面,延后或暂停了部分项目的采购计划,使得公司截至2018 年末的在手订单规模有所下降。数据显示,2016年-2018年,司在手订单金额分别为 9,031.14 万元、9,336.75 万元、和4,079.21 万元,下滑趋势明显。

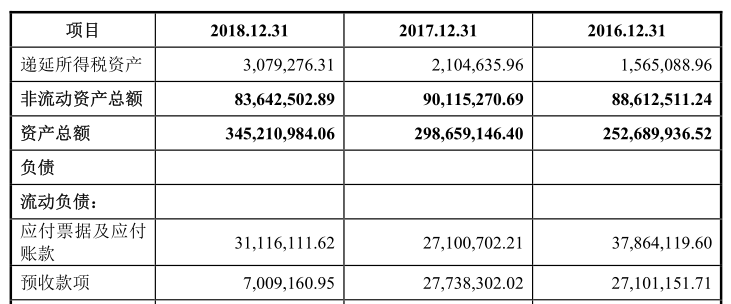

此外,从公司预收账款上看,公司未来营收也难言乐观。通过下图可以看出,公司预收账款已经有2016年的2710万元下滑为701万元,下降比例达到75%。

在公司在手订单大幅减少、预收账款大幅下降的情况下,公司募投项目产能如何消化?显然,这一问题值得深思。

写在后面的话

自2019年年6月初更新完招股书之后,兆物网络的IPO事宜就没有新的进展,公司的最新业绩也未披露。这一情况在目前IPO排队企业中较为罕见。但公司增收增速、预收账款角度来看,兆物网络最新业绩恐怕并不乐观。

疫情发生以来,很多地方政府财政吃紧,这对以To G业务为主的兆物网络而言绝非好事。公司的应收账款、存货金额等数据是否进一步增加,将决定着公司资产状况的恶化为否。此外,兆物网络用超过公司总资产规模的募集资金去投资扩产,无异于再重新打造一个新的兆物网络。而在目前订单已然大幅下降的背景下,公司恐怕很难消化这一巨大的新增产能,公司募集资金的合理性,也就很值得商榷。

精彩导读

精彩导读

热门资讯

热门资讯

关注我们

关注我们