盛景微经营状况分析IPO

一、公司概况

无锡盛景微电子股份有限公司(以下简称“盛景微”或公司) 是一家具备高性能、超低功耗芯片设计能力的电子器件提供商,主要产品为电子控制模块。公司依托于自研的数模混合芯片,结合不同应用场景特点进行专用模块开发,形成电子控制模块产品。经过多年的研发,公司形成了高低压超低功耗芯片设计、采用扩展Modbus总线通信的主从级联网络、抗冲击与干扰技术等多项核心技术,并构建了具有超低功耗、大规模组网能力、抗高冲击与干扰等技术特点的开发平台。

依托出色的技术实力与大量的工程验证,公司的电子控制模块产品在安全性、可靠性、抗冲击与干扰能力、爆破效率等方面形成了竞争优势,可应用于-40℃~+85℃的宽温环境、高过载冲击和电磁干扰环境下的地下小断面金属矿爆破、对可靠性要求较高的大型抛掷爆破、大规模拆除爆破等特殊领域。

依靠高安全、高可靠和品质优良的产品,公司在业界形成了良好的市场口碑,与雅化集团、壶化股份、海峡科化、西安庆华、宜宾威力、前进民爆等多家民爆行业知名企业建立了长期稳定的合作关系,并得到了广泛认可。

二、行业前景

根据国家统计局发布的《国民经济行业分类》(GB/T4754-2017),公司所处行业为计算机、通信和其他电子设备制造业(C39)。

公司的主要产品电子控制模块是以自研芯片为基础,结合不同场景应用需求开发而形成的专用模块,隶属于电子元器件行业。目前,该类产品主要应用于爆破领域,并可拓展应用于地质勘探、石油开采、应急管理与处置、新能源汽车安全系统等领域。

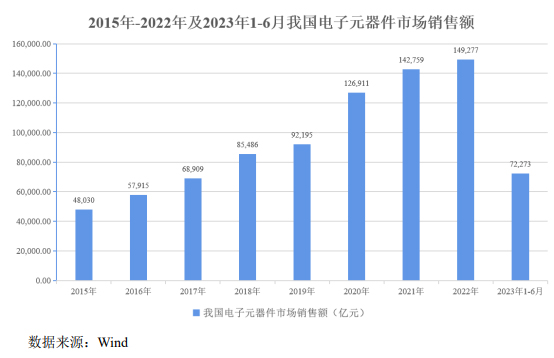

电子元器件是电子信息产业的基础,伴随着电子信息产业的发展而发展。近年来,网络通讯、消费电子、汽车电子及工业控制等产业的快速发展以及国际制造业重心逐步向中国转移,使得我国电子元器件行业得到快速发展。我国电子元器件行业整体呈现市场规模大、增长速度快的特征,电子元器件市场销售额从2015年的4.80万亿元增长至2022年的14.93万亿元,年均复合增长率为17.59%;2023年1-6月销售额为7.23万亿元,较上年同期增长3.20%。

在爆破领域,电子控制模块是电子雷管的核心组件,与起爆控制器构成电子雷管起爆系统的关键组成部分,实现电子雷管精准起爆。

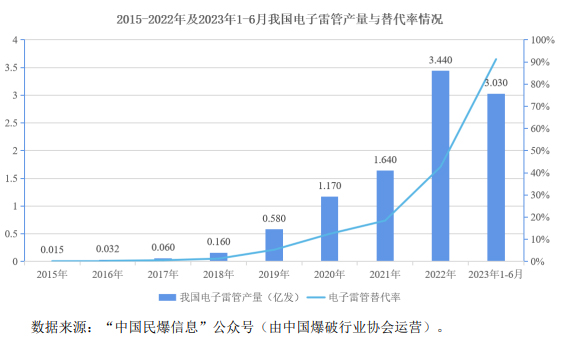

在政策和市场的推动下,电子雷管市场迎来爆发式增长,相应推动了爆破专用电子控制模块市场的快速增长。2018年以来,电子雷管产量从2018年的0.16亿发增长至2022年的3.44亿发,平均年化复合增长率为115.33%;电子雷管替代率(电子雷管产量/工业雷管总产量)逐年上升,从2018年的1.28%提升至2022年的42.73%。2023年1-6月,电子雷管产量为3.03亿发,同比增长219.17%;电子雷管替代率为91.27%,较上年同期提高71个百分点。目前,我国电子雷管已基本实现全面替代。

除电子控制模块与起爆控制器外,公司还从事放大器等信号链模拟芯片产品的设计和销售。

ICInsights数据显示,全球信号链模拟芯片的市场规模由2016年的84.1亿美金增长至2023年的预计118亿美金,复合增长率为4.96%。2020年,放大器和比较器(线性产品类)的市场规模为38亿美元,占当年信号链模拟芯片市场规模的比例约为38%,是信号链模拟芯片市场规模占比最高的品类。

三、行业政策

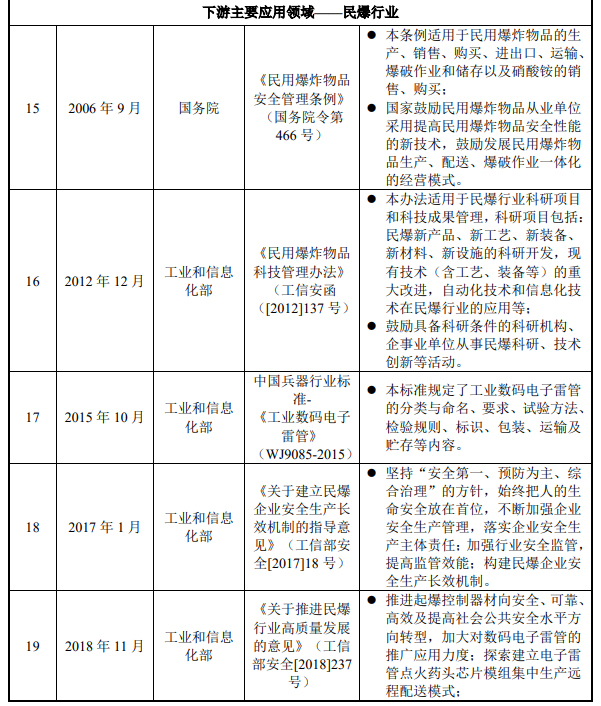

政策明确全面推广使用电子雷管,推动发行人主要产品电子控制模块的市场需求量增长。

逐步构建电子雷管、电子控制模块标准体系,有利于行业规范有序发展,一定程度上提高了行业准入门槛。

明确煤矿许用电子雷管及起爆控制器的安全技术要求,发行人相应推出煤矿许用电子控制模块产品。根据《“十四五”民用爆炸物品行业安全发展规划》,要发展高稳定性、可靠性工业数码电子雷管,适应煤矿井下等特殊场所应用的工业数码电子雷管,发行人与部分民爆企业积极研发,使用发行人电子控制模块的部分民爆企业通过国家专门煤矿用产品检验机构的安全认证。2022年5月,煤矿许用电子雷管及起爆控制器的安全技术要求推出,发行人也相应推出煤矿许用电子控制模块等产品。

近期主要行业政策:

四、行业竞争

电子控制模块细分行业在国内发展历程相对较短,自2006年三峡大坝首次应用电子雷管爆破后,国内企业着手研发和推广电子控制模块,至2018年国家大力推广电子雷管开始,爆破专用电子控制模块市场逐步迎来爆发式增长,并在地质勘探、石油开采、应急管理与处置、新能源汽车安全系统等领域逐步拓展应用。2018年以来,以发行人为代表的部分业内企业在专用集成电路设计、抗冲击与干扰、大规模组网等技术上实现突破,产品在爆破领域率先打开局面。

目前,发行人所处行业的市场化程度较高,行业内主要企业包括发行人、全安密灵、融硅思创、力芯微、上海鲲程等。其中,2021年、2022年及2023年1-6月,发行人在爆破专用电子控制模块市场的占有率分别为39.02%、40.41%及23.10%,处于行业领先地位。

公司与同行业可比公司的毛利率对比如下:

五、核心竞争力

1、产品优势

2019年,公司系统性解决并突破了小断面爆破难题,2020年起公司的小断面电子控制模块产品大规模应用于爆破工程,2021年,公司开发煤矿许用电子控制模块,使用发行人电子控制模块的部分民爆企业通过了国家专门煤矿用产品检验机构的安全认证。2022年,公司产品成功应用于一次性电子雷管用量达14,849发的地下矿山爆破工程,是目前已知的国内最大规模的地下矿单次应用电子雷管爆破实例。

2、技术优势

为了满足应用要求,发行人形成了高低压超低功耗芯片设计、采用扩展Modbus总线通信的主从级联网络、抗冲击与干扰技术等多项核心技术。截至2023年12月13日,发行人及子公司累计拥有专利99项,其中发明专利31项。公司被评定为国家级专精特新小巨人企业、江苏省专精特新小巨人企业(制造类),是江苏省高性能数码电子雷管工程技术研究中心。

3、质量管理优势

发行人通过了ISO9001质量管理体系认证,已建立完善有效的内部质量管理规范,从元器件选用、产品质量检测、全生命周期质量追溯系统等方面采取措施以保障电子控制模块产品质量的可靠性。

4、品牌与客户资源优势

报告期内,发行人的电子控制模块在爆破领域的市场占有率从2020年的34.19%提升至2022年的40.41%,2023年1-6月为23.10%,处于行业领先地位。在爆破领域,公司已经与雅化集团、壶化股份、海峡科化、西安庆华、宜宾威力、前进民爆等多家民爆行业知名企业建立了长期稳定的合作关系,并得到了客户的广泛认可。

5、产业链资源优势

在原材料方面,发行人结合应用环境需求,对标准器件的某些特性进行针对性改进,比如结合宽电压范围的应用需求改进厚栅MOS器件,结合低功耗高速响应的需求改进亚阈值MOS器件等,并向供应商进行定制化采购。在生产工序方面,发行人与工艺成熟度高的晶圆制造企业、封装测试企业、贴片组装企业等各个环节的供应商保持了稳定的合作关系,具备良好的产业链合作基础。

六、舆情态势

近期舆情热点文章:

|

文章标题 |

传播量 |

|

17 |

|

|

13 |

|

|

7 |

|

|

7 |

|

|

5 |

|

|

4 |

|

|

4 |

|

|

4 |

|

|

4 |

|

|

4 |

|

|

4 |

|

|

4 |

|

|

4 |

|

|

3 |

|

|

3 |

|

|

3 |

|

|

3 |

|

|

3 |

|

|

3 |

|

|

3 |

负面舆情主要集中于:

毛利率逐年下降,研发费用远不及同行发明专利多为受让取得。

精彩导读

精彩导读

热门资讯

热门资讯

关注我们

关注我们